中国ABS发行历史分析:总共854支,累计16837亿元

【诚拙视点】正如华尔街所言,“如果你有一项稳定的现金流,那么,就把它证券化”。资产证券化对于银行业盘活信贷存量,降低资本消耗,发展投行业务,增加中收以及丰富对公客户服务手段、改善企业财务报表(企业资产证券化乃资产负债表“左侧”融资,不计入有息负债),提高客户外部评级均具有积极意义,已经并将进一步发展成为一门“显学”,值得商业银行下大力气学习研究推广。

资产证券化(ABS)通俗而言是指将缺乏流动性、但具有可预期收入的资产,通过在资本市场上发行证券的方式予以出售,以获取融资,以最大化提高资产的流动性。资产证券化是通过在资本市场和货币市场发行证券筹资的一种直接融资方式。

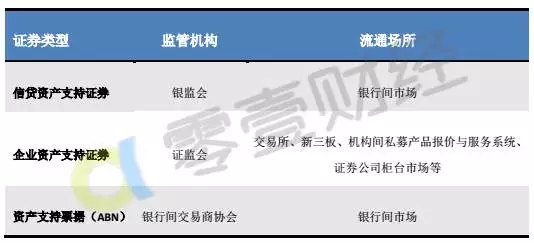

目前我国资产支持证券由不同监管机构分别监管。

(一)ABS发行概况

2005年12月,我国首单资产支持证券——开元2005年第一期信贷资产支持证券由国家开发银行于银行间市场发行,发行金额41.77亿元。截至2016年10月31日,我国共发行资产支持证券854支,累计发行金额达16,837.33亿元。

全部854支ABS产品按基础资产类型分为26类。从各类ABS产品发行数量看,其中企业贷款类ABS产品发行最多,共170支,其次为租赁租金类ABS产品,共发行169支,远多于其他类别ABS 产品;从发行金额看,企业贷款类ABS产品发行金额达6808.39亿元,租赁租金类ABS 产品发行金额为1589.00亿元,仅为企业贷款类ABS产品发行额的23.34%。

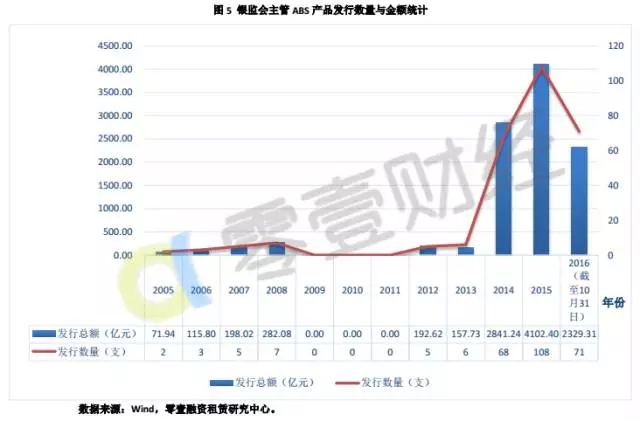

2005年至2013年,ABS年均发行量仅为7支,累计发行金额1506.75亿元。

自2009年,受国际金融危机的影响,银监会叫停了试点期间信贷资产证券化的发行,至2010年两年间,全国无新发ABS产品。直至2011年8月5日,远东国际租赁有限公司发行远东二期专项资产管理计划,发行额12.79亿元。之后,中国人民银行、银监会、财政部于2012年5月17日联合发布《关于进一步扩大信贷资产证券化试点有关事项的通知》(银发【2012】127号),在机构准入条款中,鼓励更多经审核符合条件的金融机构参与信贷资产证券化业务。自此,信贷资产支持证券重新开闸。

自2014年起,ABS发行量迎来爆发式增长,2014年共发行98支,累计发行金额3226.39亿元,是2005年至2013年累计发行额的2.14倍;2015年ABS发行量继续呈现爆发式增长,共发行308支,累计发行金额6095.32亿元;2016年前10个月的ABS累计发行量(389支)就已超出2015年发行数量,发行金额达6008.87亿元。

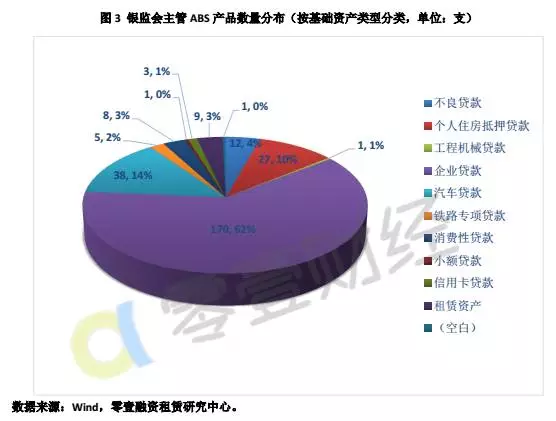

银监会监管的信贷资产支持证券,基础资产分企业贷款、个人住房抵押贷款、汽车贷款、不良贷款等11大类,发起机构包括政策性银行、国有商业银行、股份制商业银行、金融资产管理公司、企业集团财务公司、金融租赁公司、消费金融公司等。据不完全统计,银监会主管ABS产品票面利率范围约为2.45%-4.60%。

在审批制度方面,2014年11月20日,银监会发布《关于信贷资产证券化备案登记工作流程的通知》(银监办便函【2014】1092号文),明确信贷资产证券化业务将由审批制改为业务备案制,备案申请由银监会创新部统一受理、核实、登记:转送各机构监管部门实施备案统计。此外,通知还规定,备案过程中各机构监管部应对发起机构合规性进行考察,不再打开产品“资产包”对基础资产等具体发行方案进行审查。

截至2016年10月31日,全国共发行银监会主管ABS产品275支,累计发行额为10,291.14亿元。其中,企业贷款类ABS产品发行量最大,共发行170支,占全部发行量的62%,发行额共计6,808.39亿元;其次为汽车贷款ABS产品,共发行38支,占全部发行量的14%,发行额共计900.71亿元;个人住房抵押贷款类ABS产品共发行27支,占全部发行量的10%,发行额共计1,306.01亿元。

2009年至2011年无银监会主管ABS产品发行,自2012年重新启动发行后,国家开发银行于2012年8月31日发行开元2012年第一期信贷资产支持证券,发行金额101.66亿元,实现信贷资产证券化“破冰”之举。

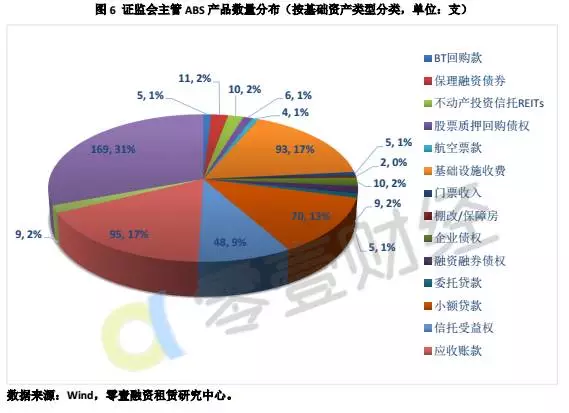

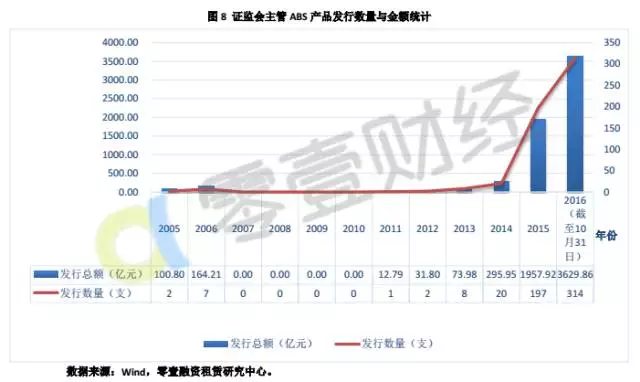

证监会监管的ABS产品,基础资产类型包括应收账款、股票质押回购债权、小额贷款、基础设施收费等14类。目前此类ABS产品的主要流通场所为证券交易所,在交易所发行的ABS产品数量占全部证监会主管ABS产品的90%以上。

在审批制度方面,2014年11月19日,证监会发布《证券公司及基金管理公司子公司资产证券化业务管理规定》及配套规定(证监会公告【2014】49号),取消资产证券化业务事前行政审批,实行基金业协会事后备案和基础资产负面清单管理;并将资产证券化业务管理人范围由证券公司扩展至基金管理公司子公司。此外,要求中国基金也协会制定备案规则,对备案实施自律管理。

截至2016年10月31日,全国共发行证监会主管ABS产品551支,累计发行额为6,267.30亿元,其中租赁租金ABS产品发行量最大,共发行169支,占全部发行量的31%,发行额共计1,589.00亿元;其次为应收账款ABS产品,共发行95支,占全部发行量的17%,发行额共计1,106.05亿元;基础设施收费类ABS产品共发行93支,占全部发行量的17%,发行额共计860.77亿元。

资产支持票据(ABN)指非金融企业在银行间债券市场发行的,由基础资产所产生的现金流作为还款支持的,约定在一定期限内还本付息的债务融资工具。ABN由银行间市场交易商协会推出,属于资产证券化的范畴。

2012年8月3日,中国银行间市场交易商协会为拓宽非金融企业融资渠道,规范非金融企业在银行间债券市场发行资产支持票据的行为,颁布《银行间债券市场非金融企业资产支持票据指引》,规定企业发行资产支持票据应在交易商协会注册。

2012年8月8日,由上海浦东路桥建设股份有限公司发起,浦发银行作为首批试点承销商的“上海浦东路桥建设股份2012年第一期资产支持票据”正式发行,发行金额5亿元,标志着ABN正式推出。

截至2016年10月31日,交易商协会ABN共发行28支,发行额累计278.89亿元。其中,中电投融和融资租赁有限公司于2016年10月26日发行1支租赁资产支持票据,发行金额为16.01亿元,目前正处于发行期。

2012年交易商协会ABN产品发行6支,发行金额为57亿元,2013年发行数量以及发行金额较2012年有所下降,2014年发行量最高为10支,发行金额为89.20亿元,2015年发行3支ABN产品,发行额共计35亿元,2016年截至10月31日,共发行4支ABN产品,发行金额为49.69亿元。