混业时代来了!9家银行获私募基金牌照

【诚拙视点】银行获私募基金牌照,宣告“玩”金融的时代已全面到来!

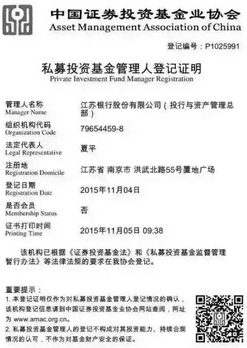

11月5日,江苏银行正式获得非法人私募投资基金管理人资格。这也是自今年6月11日监管对此项业务开闸后,抢食股权投资蛋糕的第9家商业银行。此前,已有光大银行、平安银行、浙商银行、广西北部湾银行、宁波银行、包商银行、南昌银行、民生银行依次获批。

江苏银行新入局,九家银行获私募基金管理人资格

直投业务“递进式松绑”

目前获得私募投资基金管理人资格的9家银行,除了浙商银行外,其余8家都是以投资银行部或资产管理部等总行一级部门为获批主体,也因此获批的是“非法人资格”。最新入局的江苏银行,获批主体是投行与资产管理总部。

商业银行综合化经营提速的眼下,监管营造政策风口的进程显然快于此前预期。就在大半年前,不少银行业资管或投行人士在讲起申请私募或公募的证券投资牌照时,预设的前提几乎都是资产管理部门法人化,从银行分拆出去成为独立子公司。

受制于商业银行法,银行参与直投业务一直以来都是借道,“我们也在申请。之前自己的路是堵死的,只是能借的道越来越多了而已。”有不愿具名的股份行资产管理部人士直言。他告诉券商中国记者,从理财资金对接信托计划、券商资管计划、基金管理计划,到参与对公募基金、阳光私募的配置,再放宽到通过LP的制度安排进入股权投资市场,银行资管参与资本市场的路径,呈“递进式松绑”。

而他把本次非法人私募投资基金管理人资格的批复,定义为“直投业务彻底松绑前的临门一脚”。

银行综合化经营提速

“有这项资质我们就可以发起设立合伙制基金,各种私募股权都能投了。”,已获批资格的一家银行资产管理部人士称,他并不掩饰自己的兴奋。而江苏银行公众号“江苏银行南通分行”347字的“贺词”,是这家拟上市银行在缄默期对自身业务展望的唯一官方口径,它也几乎囊括了9家尝鲜者的野心。

“获得非法人私募投资基金管理人资格,将使我行除银行理财产品外,获得第二个表外产品发行牌照。未来我行自主管理的项目可以不再发行银行理财产品,转而发行有限合伙基金或在基金业协会备案的契约型私募基金,丰富了我行投行与资产管理的产品线,补足了商业银行无法进行直接股权投资的短板。”江苏银行称。

可以预见的是,江苏银行今后将以管理人身份发行包括但不限于产业投资基金、创业投资基金、股权投资基金、证券投资基金等多种产品,而这些产品是深耕对公客户股权融资、债权融资、夹层融资的新手段,将形成该行新的资产管理平台与利润增长点。

“这是在顺应银行业综合化经营的趋势,监管层本身就在鼓励银行发展投贷联动。发展投行业务与资产管理业务对于银行在利率市场化下的经营非常重要,所以做出逐步放松银行直投业务限制这样的机制创新,条件其实已经比较成熟了。不过现在监管部门是只挑部分银行做试点还是已经准备推广到大范围,还真看不清楚。”中国社会科学院金融所银行研究室主任曾刚对记者说。

但不论如何,手脚不再被束缚这事儿对于银行与其他资管机构的的通道合作,显然冲击很大。 曾刚和前述银行资产管理部人士都认为,以后银行与信托、私募在通道上的合作,肯定是锐减的,而银行显然将成为信托、券商等机构这一业务上的最大竞争对手。

源:券商中国

银行都开始申请私募基金牌照了...这就是趋势!

江苏银行表示,获得私募牌照,将使我行除银行理财产品外,获得第二个表外产品发行牌照,未来我行自主管理的项目可以不再发行银行理财产品,转而发行有限合伙基金或在基金业协会备案的契约型私募基金,丰富了我行投行与资产管理的产品线,补足了商业银行无法进行直接股权投资的短板。

拓展私募基金业务是积极把握大资管时代的潮流,深入接触资本市场,探索业务模式转型、持续创新的必由之路。在获得资质后,江苏银行可以管理人身份发行包括但不限于产业投资基金、创业投资基金、股权投资基金、证券投资基金等多种产品,形成新的资产管理平台与利润增长点,为客户股权融资、债权融资、夹层融资提供新的工具与手段,全面提升了银行服务客户的能力。

不仅是银行,截至目前,已有31家信托公司备案成为私募基金管理人。自去年10月23日万向信托成为首家备案私募基金管理人的信托公司之后,在将近一年的时间里,全部68家信托公司中,有近乎一半成为“私募基金管理人”。

信托业内人士表示,备案私募基金管理人后,信托公司通过发行契约型私募基金或有限合伙基金,在一定程度上使得操作更为灵活。具体而言,通过上述方法开展业务时,可以不用受到相关信托业务的监管约束,进一步扩大投资范围,同时无须占用信托公司的净资本、不用缴纳信托行业保障基金,降低信托公司展业成本。此外,通过上述方式发行相关产品,可以避免在企业定增或者转板时因信托计划而导致定增限制或者信托计划持股无法上市。

李克强+基金业协会:天时、地利、人和,私募发展面临千载难逢机遇

2015全国两会,国务院总理李克强:

鼓励社会资本发起设立股权投资基金

促进私募股权基金业良性发展

第二届中国机构投资者峰会暨财富管理国际论坛,中国基金业协会贾洪波:

私募基金独具魅力,私募基金投的是未来,能够为解决当前经济发展的问题起到独有的作用。私募基金比较注重投资高新技术企业,能为国民经济的转型发展起到作用。

私募基金行业目前“天时,地利,人和”,私募基金的发展目前面临着千载难逢的机会。